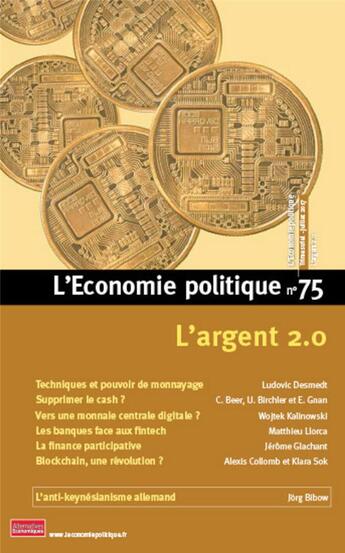

Résumé:

L'argent ne cesse de se transformer. L'usage du papier-monnaie n'a que trois siècles en Europe, la carte de paiement une cinquantaine d'années. Demain, le téléphone mobile pourrait devenir notre principal moyen de paiement, chassant pièces et billets - le mouvement est déjà largement engagé en... Voir plus

L'argent ne cesse de se transformer. L'usage du papier-monnaie n'a que trois siècles en Europe, la carte de paiement une cinquantaine d'années. Demain, le téléphone mobile pourrait devenir notre principal moyen de paiement, chassant pièces et billets - le mouvement est déjà largement engagé en Suède, où nombre de commerçants n'acceptent plus le paiement en espèces...

Mais au-delà de la métamorphose de ces supports, toute monnaie repose sur la confiance. Que l'on paie en coquillages, en pièces d'or, en billets, en carte de crédit ou en bitcoins, le vendeur ne cédera son bien que s'il a confiance dans la valeur que la communauté reconnaît à la monnaie reçue en échange. Pas de finance non plus sans confiance : le crédit repose sur la croyance du prêteur en la capacité de remboursement du débiteur. La confiance est la clé de voûte du système des paiements, quelle que soit la sophistication des instruments monétaires et financiers. Quand elle fait défaut, dans les situations de crise, les échanges sont, sinon paralysés, du moins considérablement compliqués.

Comment cette confiance s'établit-elle ? Dans nos économies monétaires modernes, un système hiérarchisé de tiers de confiance garantit la pérennité de l'ordre monétaire : les banques font crédit (confiance) et créent ainsi la majeure partie de la monnaie en circulation ; nous faisons confiance aux banques qui fournissent les moyens de paiement à l'aide desquels nous échangeons (à l'exception notable des espèces). Cette confiance est confortée par l'Etat, qui garantit nos dépôts bancaires, et par la banque centrale, qui joue le rôle de prêteur en dernier ressort auprès des banques et assure la convertibilité de toutes les monnaies bancaires entre elles.

Internet, grand dynamiteur.

Puis vint Internet, ce grand dynamiteur des tiers de confiance. Ce n'est sans doute pas un hasard si l'irruption du numérique dans l'univers de la monnaie et de la finance prend de l'ampleur depuis une dizaine d'années, précisément lorsque la légitimité des institutions - banques, banques centrales, Etats - a été affaiblie par la violence de la crise financière.

On le sait bien, Internet bouscule les intermédiaires censés donner confiance dans les domaines les plus divers : aux journaux qui sélectionnent et vérifient l'information, il substitue les échanges de contenus sur les réseaux sociaux et la sélection opérée par la foule des internautes ; aux hôteliers, dûment inspectés et accrédités par les services de l'Etat, les hôtes occasionnels notés par les voyageurs ; aux marchands ayant pignon sur rue, la vente entre particuliers qui évaluent entre eux la qualité de leurs prestations. C'est d'ailleurs le site de vente aux enchères eBay qui a inauguré cette forme de notation généralisée entre pairs, que l'on retrouve maintenant sur tous les sites communautaires. En matière de finance, les plates-formes de crowdfunding, qui mettent en relation des porteurs de projet et des apporteurs de fonds sans passer par les intermédiaires financiers traditionnels, appliquent la même logique.

L'économie dite du partage s'est développée en exploitant une forme de confiance communautaire : c'est en effet la communauté des pairs qui, par la masse de ses jugements, construit la confiance, plutôt qu'un intermédiaire assermenté. Il ne faut cependant pas verser dans l'irénisme, car l'intermédiaire n'a en réalité pas disparu : c'est la plate-forme qui centralise les avis et capte à son profit les bénéfices de la confiance ainsi construite. L'histoire d'Internet a d'ailleurs montré que la quête de décentralisation du monde numérique pouvait déboucher sur des intermédiaires bien plus puissants et hégémoniques que ceux de l'ancien monde.

Mais l'histoire n'est pas finie. Après la confiance communautaire, un nouveau mode de construction de la confiance est apparu sur les réseaux, que l'on peut qualifier de "confiance distribuée"1. C'est la promesse de la blockchain, grand livre de comptes distribué entre une multitude d'ordinateurs, où la validation de chaque transaction s'effectue par un mécanisme de consensus décentralisé. La première application de cette technologie est le bitcoin, un protocole et une unité de compte à l'origine d'un système de paiement sans intermédiaire financier. Cette "machine de confiance", pour reprendre l'expression forgée par l'hebdomadaire The Economist2, est même qualifiée par certains de système sans confiance ("trustless") : censé exclure toute forme de manipulation, il fonctionne sans Etat, sans banques, et déjoue la malhonnêteté éventuelle des participants.

L'algorithme ne peut pas tout.

Reste qu'il faut malgré tout avoir confiance dans la robustesse du protocole et la technique qui le supporte. Or la technologie - celle de la blockchain comme les autres - n'est pas infaillible. Dans l'idéologie libertarienne, qui anime en particulier nombre de promoteurs du bitcoin, la défiance généralisée envers les lois et les institutions, toujours suspectées de manipulation, a pour contrepartie une confiance aveugle dans le code.

Que se passe-t-il quand la confiance est rompue par des circonstances imprévues comme une faille dans le code, une cyberattaque ou une instabilité systémique ? Qui est responsable ? Qui arbitre les décisions à prendre ? Cela, le protocole - réputé infaillible - ne le prévoit pas.

La machine ne peut pas totalement s'autoréguler, l'algorithme ne peut pas tout régler. Les nouvelles formes de la confiance numérique n'abolissent donc pas le besoin d'institutions, mais elles transforment forcément leur rôle. C'est à l'exploration de ces métamorphoses que le dossier qui suit est consacré.